Nieuwsdetail Vink & Partners

Meldingsplicht grensoverschrijdende constructies (MDR/DAC6) is een feit per 1 januari 2021

Per 1 januari 2021 is de meldingsplicht voor grensoverschrijdende constructies een feit. Deze meldingsplicht is het gevolg van de implementatie van de EU-richtlijn Mandatory Disclosure rules (MDR); ook bekend als DAC6.

Deze meldingsplicht is gericht op mogelijk ongewenst fiscale structuren, dan wel op structuren die er op gericht zijn om inkomen en vermogen te anonimiseren. De meldplicht geldt uitsluitend voor grensoverschrijdende constructies, die voldoen aan bepaalde wezenskenmerken (‘hallmarks’) als genoemd Bijlage IV van Richtlijn 2011/16/EU. Deze wezenskenmerken gelden als een indicatie van een mogelijk risico op belastingontwijking.

De wezenskenmerken zijn onder te verdelen in algemene en specifieke wezenskenmerken. De algemene wezenskenmerken identificeren meldingsplichtige grensoverschrijdende constructies door te kijken naar de overeenkomst met de (hulp)intermediair. De specifieke wezenskenmerken hebben betrekking op de specifieke kenmerken van de fiscale constructie zelf. Voor de algemene en bepaalde specifieke wezenskenmerken moet aansluitend ook aan de ‘main benefit test’ zijn voldaan om onder de meldingsplicht te vallen; daarvan is sprake, indien de constructie in overwegende mate gericht is op het verkrijgen van belastinguitstel.

De meldingsplicht bij de Belastingdienst rust primair op de (hulp)intermediairs, zoals belastingadviseurs, accountants en financiële instellingen, die de fiscale constructie beschikbaar hebben gesteld dan wel bij het uitvoeringsproces betrokken zijn geweest, en - bij ontbreken daarvan – de relevante belastingplichtige.

Indien de meldingsplicht van toepassing is, dient er allerlei fiscaaltechnische informatie gerapporteerd te worden bij de Belastingdienst over de structuur en persoonsgegevens, zoals naam, adres en fiscaalnummer van de betrokkenen, waaronder die van (rechts)personen waarop de geadviseerde structuur van invloed kan zijn. Ook de waarde die verband houdt met het advies dient vermeld te worden. De belastingdienst zal op haar beurt deze informatie vervolgens automatisch uitwisselen met de belastingautoriteiten van de andere EU-lidstaten.

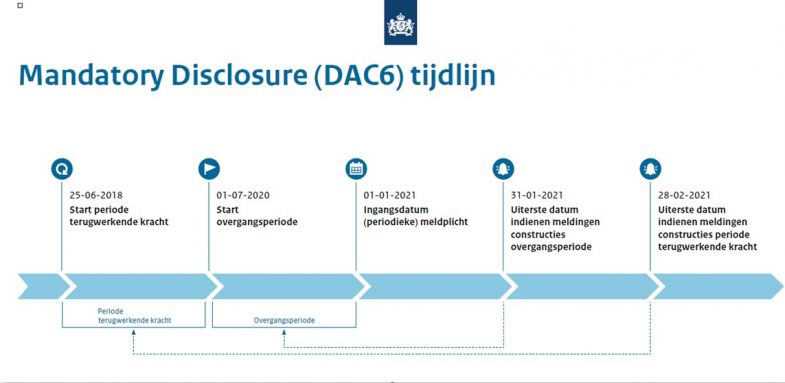

De meldingsplicht heeft terugwerkende kracht tot 25 juni 2018 en zou gelden vanaf 1 juli 2020. Als gevolg van de coronapandemie is echter besloten de meldingstermijn met een half jaar op te schuiven. Concreet komt dit op het volgende neer:

- Indien de eerste stap van implementatie is gezet tussen 25 juni 2018 en 1 juli 2020, dient uiterlijk 28 februari 2021 te worden gemeld (de periode terugwerkende kracht).

- Indien de constructie tussen 25 juni 2018 en 31 juli 2020 gereed is voor implementatie en de eerste stap van implementatie is gezet op of na 1 juli 2020, dient uiterlijk 31 januari 2021 een melding te worden gedaan (de overgangsperiode).

- Meldingsplichtige grensoverschrijdende constructies, die vanaf 1 januari 2021 voor implementatie beschikbaar worden gesteld of gereed zijn voor implementatie of waarvan de eerste stap van de implementatie wordt gezet, dienen binnen de reguliere termijn van 30-dagen te worden gemeld.

Het is van groot belang om tijdig en volledig tot melding van een meldingsplichtige grensoverschrijdende constructie over te gaan. De sanctie voor het niet, niet tijdig, niet volledig of onjuist melden bedraagt namelijk maximaal € 870.000 (gegevens 2020).

Mocht u betrokken zijn geweest bij een meldingsplichtige grensoverschrijdende constructie in de periode van 25 juni 2018 tot 1 juli 2020, let er dan op dat u - ter voorkoming van een boete - uiterlijk op 28 februari 2021 daarvan melding doet!

Mocht u nog vragen hebben over dit onderwerp of geconfronteerd worden met deze problematiek, neem dan contact op met één van de advocaat-belastingkundigen van Vink & Partners Legal and Tax.