Nieuwsdetail Vink & Partners

EU-lidstaten gaan ook cryptovaluta onderling automatisch uitwisselen

De onderlinge gegevensuitwisseling tussen de EU-lidstaten m.b.t. fiscale gegevens en inlichtingen is geregeld in de administratieve samenwerkingsrichtlijn, ook bekend als de ‘Directive Administrative Cooperation’ (hierna: DAC).

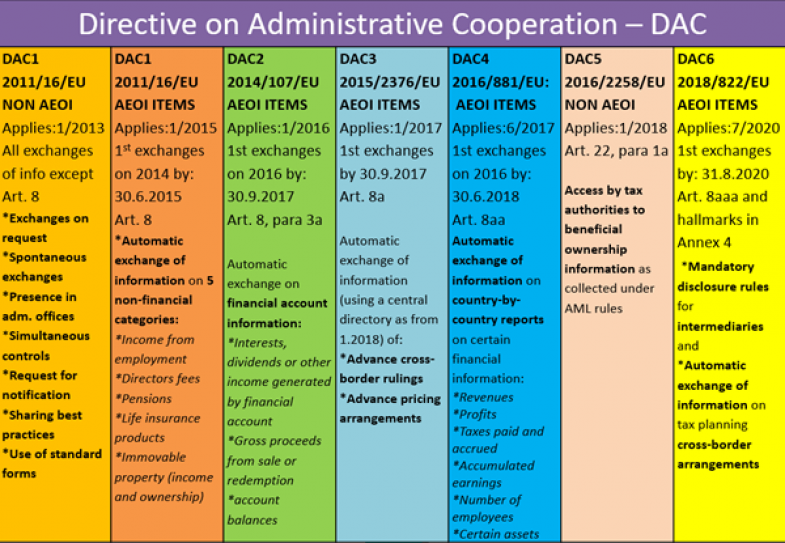

De DAC-richtlijn is op 1 januari 2013 in werking getreden en in de afgelopen jaren herhaaldelijk gewijzigd in verband met aan te vullen categorieën van uit te wisselen gegevens.

DAC1 verplicht lidstaten om onderling automatisch gegevens uit te wisselen over 5 categorieën van inkomsten en vermogens, te weten arbeidsinkomen, directiehonoraria, levensverzekeringsproducten, pensioenen en eigendom van en inkomsten uit onroerende zaken. Met DAC2 is daar de financiële bankrekeninggegevens aan toegevoegd, met DAC 3 de rulinginformatie, met DAC 4 de landenrapporten en DAC 5 heeft er voor gezorgd dat de gegevens over zogenoemde UBO’s (Ultimate Beneficial Owners) automatisch worden uitgewisseld.

De laatste wijziging betreft DAC6. Het primaire doel van DAC6 is om belastingontwijking tegen te gaan. In DAC6 is een meldingsplicht voor adviseurs met betrekking tot zogenoemde grensoverschrijdende constructies opgenomen; ook bekend als de Mandatory Disclosure Rules. Deze meldplicht is met ingang van 1 januari 2021 een feit in Nederland en heeft terugwerkende kracht tot 25 juni 2018. In ons nieuwsbericht van 19 februari 2021 zijn wij reeds ingegaan op de meldingsplichtige grensoverschrijdende constructie uit hoofde van DAC6.

In onderstaand overzicht zijn alle DAC’s opgenomen:

Inmiddels is in EU-verband DAC7 bijna gereed en wordt al gewerkt aan DAC8.

DAC7 verplicht digitale platformen om fiscale informatie over hun gebruikers te verstrekken aan de nationale belastingautoriteiten over inkomsten behaald met transacties die via het platform tot stand zijn gekomen en over verkopers van producten en aanbieder van diensten, welke gegevens vervolgens automatisch uitgewisseld zullen worden met de betrokken lidstaten. De volgende activiteiten zijn relevant voor DAC7: de verhuur van een onroerende zaak, persoonlijke diensten, de verkoop van goederen, verhuur van vervoer/voertuigen en investeringen in het kader van crowdfunding.

Alhoewel cryptovaluta, zoals Bitcoins en alternatieve crypotocurrency (altcoins), nog niet onder de automatische gegevensuitwisseling vallen, heeft Staatssecretaris Vijlbrief naar aanleiding van Kamervragen op 18 februari 2021 geantwoord dat de Europese Commissie momenteel er aan werkt om bij een volgende wijziging van de DAC (DAC8) ook cryptovaluta onder de automatische gegevensuitwisseling te laten vallen.

Voor de belastingheffing van cryptovaluta en de bijzondere aandacht van de fiscus voor cryptovaluta verwijzen wij naar ons nieuwsbericht van 12 oktober 2020. Indien u derhalve cryptovaluta, zoals Bitcoin, Ethereum, Ripple etc., bezit en niet (volledig) heeft aangegeven in uw belastingaangiften, is het derhalve verstandig om dit z.s.m. alsnog te doen.

Mocht u vragen hebben over het bovenstaande of hulp nodig hebben bij het (alsnog) aangeven van uw cryptovaluta, neem dan contact op met één van de advocaat-belastingkundigen van Vink & Partners Legal and Tax.